平成時代の株式市場

景気循環と株式市場

為替の変動と株式市場

原油価格の変動と株式市場

株式市場全体の変動と業種

「賢者のポートフォリオ」では、「ステージ宣言」において、各投資期間の経済環境に関する情報を確認することができます。現実の投資では投資期間中の経済環境は事前に知ることはできませんが、そこをあえて見せているのが、このゲームの特徴です。経済環境と株式のリターンとの関係を学んでいただければと考えています。

資産形成のための金融資産は株式以外にも沢山あります。しかし、どの金融資産に投資する場合にも、経済と金融資産との関係に関する基礎知識が不可欠です。実は、その基礎知識を身に付けるには、株式で学ぶのが一番なのです。株式には様々な業種があり、それらの事業と経済との関わり度合いも様々ですが、株価の動きがそれらのメカニズムの多くを教えてくれます。

「賢者のポートフォリオ」はゲームですので、損をすることはありません。「習うより慣れろ」で繰り返し体験する中で、経済と株式市場との関係を学んでください。

「それでも教科書的な教えは欲しい」という方は、以下をお読みください。「賢者のポートフォリオ」の内容に沿って、株式市場の特性の一端をご紹介します。

平成時代の株式市場

このゲームは、1987年11月から2019年4月までの期間で模擬投資を体験できます。1989年1月から2019年4月までの平成時代がすっぽり丸ごと含まれた30年超の期間の経済・株式市場が、皆さんが投資を体験する舞台です。

この間の日本の株式市場を概観する前に、日本の経済成長率を世界のそれと比較しておきます。平成時代の日本の経済は、バブル景気が弾けた後は「失われた20年」と呼ばれる暗黒の時代を経験しました。OECD(経済開発協力機構)には世界の主要35か国が加盟していますが、その合計のGDP(国内総生産)は1987年から2017年の間に米ドル建てで約3.2倍になりました。しかし、日本だけを取り出しますと、約1.8倍です。日本の経済成長率が世界からどれだけ遅れを取ったかが窺える数字です。

こうした状況ですから、日本の株式市場全体の値上り率もこの時代は世界平均から大きく見劣りしました。このゲームで体験する株式投資はそういう時代のものです。

しかし、日本に住んでいても世界の株式に投資することは可能ですから、この間に日本以外の国の株式に投資した方は資産を大きく増やしたはずです。世界全体で見れば経済は成長し続けており、株式投資は全体としての収益が拡大するプラスサムの投資です。

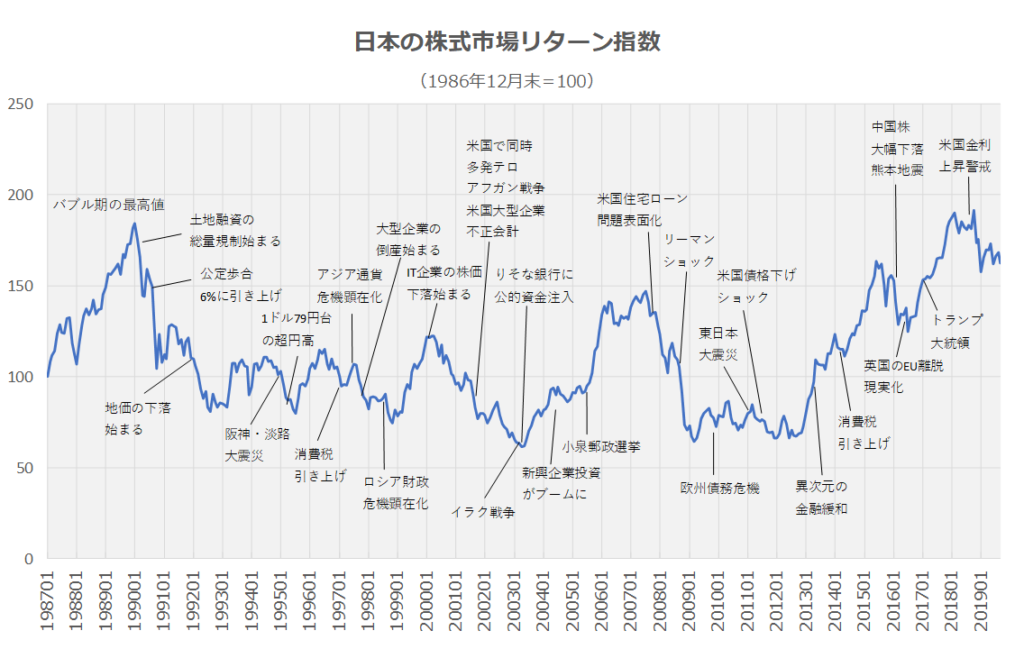

さて、この期間の日本の株式市場の状況を概観してみましょう。1987年当初はバブル景気のまっただ中でした。株式市場は1989年12月末を天井に大幅な下落を始めます。バブル崩壊の予兆です。その後は小さな山と谷の繰り返しです。景気拡大局面は何度かありましたが、バブル崩壊の後遺症としての金融機関の不良債権問題などが重荷となり、またアジア通貨危機もあって、本格的な上昇局面には至りませんでした。

その潮目が変わったのは2003年頃でした。小泉政権で金融機関の不良債権処理が進み、株式市場の重しが取れたのです。株価は大幅な上昇を始めました。

ところが、2007年には米国発の金融危機が忍び寄ってきます。そして2008年9月のリーマンショックです。世界経済に激震が走り、株式市場は大幅下落。その余波で2009年頃から欧州で国単位の債務危機が広がり、2011年3月には東日本大震災が発生するなど、株価の低迷が続きました。

「失われた20年」に終止符を打ったのが「アベノミクス」でした。株式市場は2013年頃から大幅な上昇に転じました。トランプ大統領の下での米中貿易摩擦などで世界経済は後退するリスクが高まっていますが、「アベノミクス景気」は2019年11月現在もまだ続いています。

この間の株式市場の状況と主な出来事は以下のグラフの通りです。このグラフで「リターン指数」というのは、1986年末に100の資金を株式市場全体に投資したら、途中でいくらになっているかを表す指数です。

上の図に表示されている主な出来事の概要は以下のリンクから見ることができます。

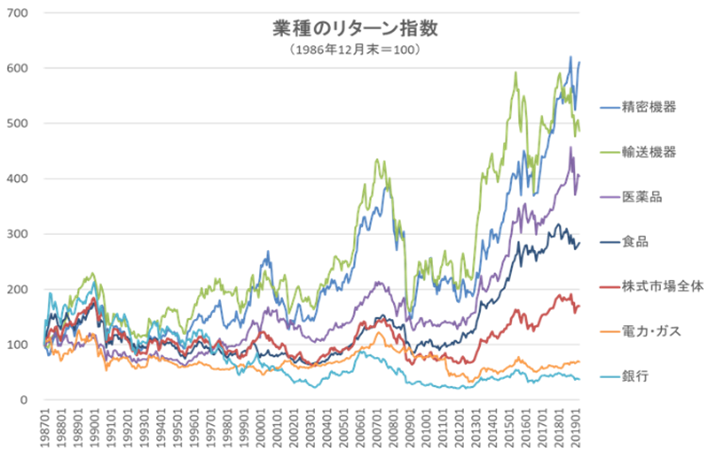

以上は日本の株式市場全体の推移でした。当然のことですが、個別の株式や業種全体の動きはこれとは異なります。以下に、いくつかの業種をサンプルに、1986年末に100投資した場合の状況を見てみましょう。

上記で見た株式市場全体が赤色の線で表示されています。「精密機器」業種のリターン指数はこれより高く、30年強のこの期間で約6倍になっています。自動車などの「輸送機器」は約5倍、「医薬品」は約4倍です。これに対して「電力・ガス」や「銀行」は当初の100を割り込んだ水準でしかありません。

このように株式投資は、何に投資するかによって長い期間でみたリターンが大きく違ってきます。その産業やその企業の長期的な成長性を十分に考慮して投資することが大切です。

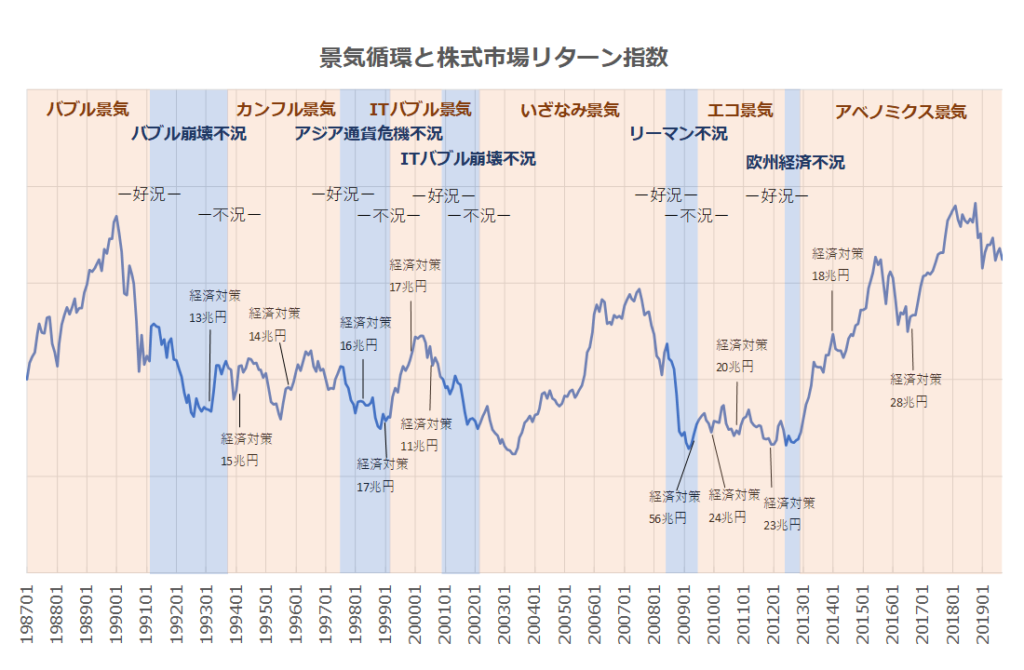

景気循環と株式市場

経済活動は様々な要因で活発になったり、低下したりします。経済活動の全体的な水準を「景気」、その変動を「景気循環」と呼びます。日本では景気循環を景気の拡大局面と後退局面に分ける2局面分割という表現方法を採用しています。景気の谷の前後を「不況」、景気の山の前後を「好況」とし、景気の谷から山までの状態を景気拡大(「○○景気」と呼ばれます)、景気の山から谷までの状態を景気後退(「○○不況」と呼ばれます)とする表現方法です。

○○景気を好況期、○○不況を不況期と思っている人がいますが、それは正しい理解ではなく、○○景気は拡大期、○○不況は後退期です。

景気の拡大や後退を判断するための景気動向指数には、景気に先行して動く指標(先行指標)、一致して動く指標(一致指標)、遅れて動く指標(遅行指標)があります。株式相場の動きは、上記の先行指標を計算する要素の一つとなっています。

景気が良いから株式市場は先行き明るいと解釈するのではなく、直近の株式市場などの状態が先行して良かったから景気拡大状況と判断されたと理解しましょう。このゲームのステージ宣言に景気循環の状況の記載がありますが、その読み方を間違えないように注意してください。

さて、このゲームでは、平成時代を丸ごと含む30年間超の経済環境が舞台となっています。下のグラフに見るように、この時代には6つの景気拡大期、5つの景気後退期が含まれます。

グラフで見ると明らかですが、景気の拡大期に比べて後退期は期間が短いのが通常です。景気後退の判断が遅いという面もあり得ますが、景気の後退に対して政府が経済対策などを講じてその浮揚を図ることが最大の原因です。

景気に悪影響を及ぼすような出来事があると株式市場は敏感に反応して下落しますが、景気はいつまでも落ち込み続けるものではありません。保有する株式をあわてて手放して、後で後悔するようなことのないよう、冷静に判断することが大切です。

為替の変動と株式市場

「青の館」では、大きな経済変動の中で各業種の主要銘柄のリターンがどのように動くかを学びます。最初に登場するのが「大幅な円安」と「大幅な円高」の局面です。「攻略のヒント」でメンターが述べたように、為替相場の大幅な変動は特に「輸出企業」に大きな影響を与えます。また、わが国は輸出産業が国の根幹を成し、経済全体を牽引する大企業も多いので、為替相場の変動は時としてわが国の経済全体にも大きな影響を及ぼします。

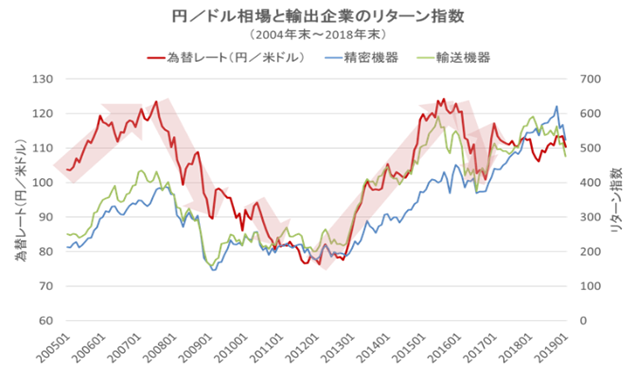

次のグラフは、代表的な輸出業種である「精密機器」と「輸送機器」のリターン指数の推移を、1ドル当たりの円相場のそれと比較したものです。なお、このゲームで単に「ドル」という場合は「米国のドル」を云います。

グラフは、「1986年末~2004年末」と「2004年末~2018年末」の2つに分割しています。「精密機器」と「輸送機器」のリターン指数の動きと概ね一致している時期の円/ドルの線を薄いピンクの矢印で示しています。円/ドルの線が右上に推移した時期は「円安」、右下に推移した時期は「円高」に、為替相場が動いたということです。ご覧のように2つの業種のリターン指数は多くの期間で同じ方向に動いています。これは輸出業種に投資した場合のリターンが、「円安」の時期には上昇し、「円高」の時期には低下することを示しています。為替が大きく動く時には輸出企業のリターンも大きく動くということを頭に入れておきましょう。

原油価格の変動と株式市場

わが国の経済全体を大きく動かすことは希ですが、原油価格の変動も多くの企業に影響を与えます。特に、原油を原材料や資源としてあるいは石油が輸送等のエネルギーと欠かせない産業にとっては、原油価格の変動は経営を左右する事象です。

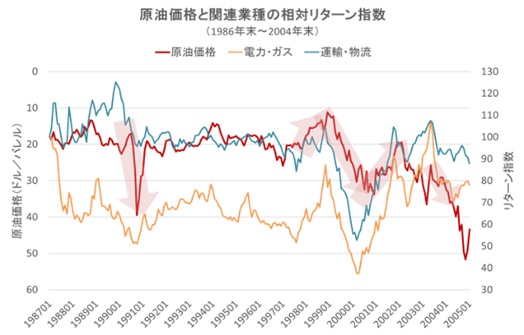

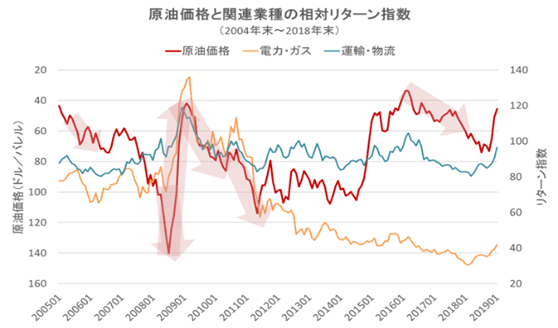

その代表的な業種として「電力・ガス」と「運輸・物流」を採り上げ、原油価格との関係を示したのが、下のグラフです。ちょっとトリッキーな図なので、気をつけて見てください。左は原油価格の軸ですが、目盛りが下に行くほど大きくなっています。上方向は原油価格の値下がり、下方向が値上がりを示しています。原油価格の値上がりは企業にとってコスト増要因となり、株価の値下がりに繋がるのが普通なので、リターンと方向性を一致させるために目盛りを下に向けているのです。

また、ここでは業種のリターン指数を株式市場全体のリターン指数で割って指数化した相対リターン指数を使っています。原油価格の変動が業種のリターンに与える影響はしばしば株式市場全体の大きな動きの中に埋没してしまうので、その影響を補正してグラフを見やすくしているのです。

グラフの原油価格には、その取引量と市場参加者が圧倒的に多いWTI原油先物という指標を用いています。これは米国西テキサス地方で算出される原油を対象にした取引価格です。

さて、グラフを見てみましょう。常にという訳ではありませんが、原油価格が大きく動いた時に「電力・ガス」と「運輸・物流」のリターンも同方向に動く関係が見られます。特に下方向、すなわち原油価格が大きく値上がりする時にリターンが低下することが多いことが分かります。このように、原油価格はそれに関連する業種の企業にとって重要な指標です。

株式市場全体の変動と業種

「青の館」の最後の局面は「大幅な株高」と「大幅な株安」での銘柄選びです。ここでも業種の選択が大きなポイントとなります。

株式投資には「景気敏感株」、「ディフェンシブ株」という用語があります。前者は景気の動向に株価の反応が激しい銘柄、後者は逆に反応が鈍い銘柄を云います。既にメンターからアドバイスを受けているでしょうが、株式市場が大幅に上昇するような時は「景気敏感株」、大幅に下落するような時には「ディフェンシブ株」が優位です。

その銘柄が「景気敏感株」であるか、「ディフェンシブ株」であるかは、その属する業種の特性に大きく依存します。「証券」、「不動産」、「鉄鋼」などは景気の動向によって業績のブレが大きな業種ですから、「景気敏感株」はこれらの業種に多く存在します。一方で「医薬品」、「食品」、「運輸・物流」など、生活に欠かせないものを扱う業種は景気変動の影響をあまり強くは受けませんから、「ディフェンシブ株」の多くはこれらの業種に属します。

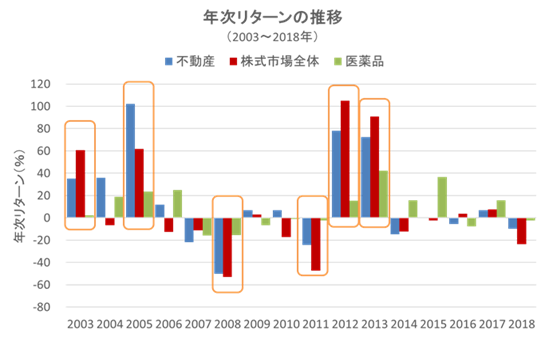

さて、以下のグラフは暦通りの1年間のリターンを比較したものです。

3本ある棒のうちの中央が「株式市場全体」のリターン、左が景気敏感な「不動産」業種、右がディフェンシブな「医薬品」業種です。株式市場が大幅に上昇したあるいは下落した年の棒をオレンジに囲っています。

青の「不動産」と緑の「医薬品」を比較してみましょう。ほとんどのケースで、青の棒が緑の棒よりも長くなっています。これまでに述べてきたことが確かめられました。