株式投資の初心者は新型コロナウイルスで激変した市場にどう立ち向かうべきか?

2020年5月25日、緊急事態宣言が解除されました。

しかし、世界的にはまだ新型コロナウイルスの猛威は収まっていませんし、日本経済への影響がどこまで深刻かもまだ見えていない状況です。

株式投資の初心者は、こうした状況下において、どのように投資の方向性を定め、どのような銘柄に注目をして行けば良いのでしょうか?

こんにちは、才出やすかです。

「賢者のポートフォリオ メンバーズ倶楽部(略称:賢者クラブ)」の案内役を務めさせていただいております。

この「あせまね日和」は同クラブの会員向けのブログですが、今回のテーマ「株式投資の初心者は新型コロナウイルスで激変した市場にどう立ち向かうべきか?」は一般にも公開させていただきます。

さて、新型コロナウイルスの感染状況などについては、皆さんご承知の通りです。

株式市場は2020年2初旬から顕著な下落傾向を示し、3月の中旬までに約3割下落しました。

神経質な展開ながらその後株価は戻し始め、5月の下旬現在では2月初旬の水準の9割弱程度まで回復しています。

しかし新型コロナウイルスの将来経済に与える影響が見えてくるのはこれからですし、第2波、第3波の流行の影響も視野に入れておく必要があります。

■NISAに若い世代の個人投資家が流入

そうした状況下、5月23日の日本経済新聞にある記事が掲載されました。

「インターネット証券大手で少額投資非課税制度(NISA)口座の開設が急増している。4月に大手5社で約11万件と、前年同月の2.8倍になった。新型コロナウイルスまん延による経済の停滞で3月に株式市場が急落。安値を資産形成の好機とみた若い世代の個人投資家が流入している。(同電子版記事)」というのが、その内容です。

今回のような大きな市場変動下では株価の動きは激しいものとなりますので株式投資の初心者が短期的な利ざや狙いの売買をするのは極めて危険ですが、長期の資産形成のきっかけとしてNISAを始めた若者が多いとしたら、とても良い兆候だと思います。

NISAには、非課税期間5年の一般「NISA」や同20年の「つみたてNISA」などがあり、いずれも長期投資を前提とした制度です。

数年後あるいは10数年後に「あの時に安い株価で始めておいて良かった」と感じる姿を想像しつつ、投資を始めていただければと思います。

■ 相場急落時における株式への投資方法

ところで、株式投資の初心者は、大幅な下落の後、依然として市場が不透明度な相場環境に際してどのような投資を心懸ければよいのでしょうか?

例えば、以下のような選択肢が考えられます。

A. 保有する株式をすべて売却し、相場が落ち着いてから株式投資を再開する

B. 相場が落ち着くまで株式投資は始めずに、待機する

C. 大きく下がっている株式のリバウンドを狙って投資を行う

D. 値上がり・値下がりの振れ幅が比較的小さい株式に投資する

Aは、損失を固定しますが、相場がさらに下落するというリスクを避けることができます。

しかし、相場が落ち着いてから株式投資を再開するというのは、必ずしも賢明な投資方法ではありません。

相場が急回復するタイミングを見分けるのは、実はエコノミスト、ストラテジスト、ファンドマネージャーといった専門家にも至難の業なのです。

今回の市場ショックは世界規模で経済に影響を与えていますが、様々な経済対策が講じられつつありますし、治療薬やワクチンの治験も進んでいます。

割安となっていた株価がある日突然に急回復し、気がついた時には得られたであろう値上り益をすでに逸してしまっていたという可能性も高いのです。

Bは、株式投資の初心者には安心感のある投資方法ですね。

しかし、長期的な値上がり益を資産形成の一部とするために株式投資の口座を開設したのであれば、お目当ての株式を安い株価で買うチャンスでもあります。

ところで、お気づきでないかもしれませんが、実は、AとBは、これからの投資としてはまったく同じ投資方法です。

株式のこれからの値上がりや値下がりは、投資家が既にその株式を保有していて大幅な評価損を出そうが、まだ購入していなかろうが、そうした投資家の過去の事情はまったく関係ないのです。

Cは、リバウンド狙いの短期保有であれば論外ですが、優良な割安株を選び、長期的な視点で株価が戻るのを待つという姿勢であれば有効な投資方法です。

しかし、多くの企業が経営破綻の瀬戸際まで追い詰められるような今回の経済環境では、初心者は、その業績に取り返しのつかないダメージを負った銘柄を選んでしまう恐れもあります。

単に割安かどうかを見るのではなく、今後の産業構造の変化、企業の財務体質や潜在的成長性にも着目して銘柄の選択をしたいものです。

Dは、株式投資の初心者のみならず、多くの個人投資家にも馴染みのない投資方法かと思います。

しかし、今回のように不透明性の高い経済環境においては、是非とも考慮に入れて欲しい投資方法です。

■低ボラティリティ戦略

Dの投資方法は「低ボラティリティ戦略」といって、プロが運用するファンドの中で7、8年ほど前から急速に存在感を高めてきた投資方法です。

わが国でもこの戦略に沿った投資信託商品が何年も前から登場しています。

新型コロナウイルスで動揺する市場環境にあって、今後「低ボラティリティ戦略」が脚光を浴びるのではないかというのが、私の個人的な感触です。

株式投資体験アプリ「賢者のポートフォリオ」を体験された方は「ボラティリティ」という用語について既にご存知かと思いますが、ここで若干の説明をさせていただきます。

株式投資において「ボラティリティ」とは「株価の値上がり率・値下がり率の変化幅が大きい度合い」をいいます。

値上がりした時の収益率と値下がりした時の収益率の格差が10%程度の株式とそれが20%程度の株式とでは、後者のボラティリティがより大きいというように捉えます。

要するに、ボラティリティは「株価変動のリスク」を示した指標なのです。

ボラティリティは時間の経過と共に変化しますが、ボラティリティの大きな株式とそれが小さな株式との相対的な関係は比較的に安定していることが知られています。

株式の過去のボラティリティを計測すれば、その将来のボラティリティ、すなわちその株式の株価変動のリスクがある程度予測できるという訳です。

「低ボラティリティ戦略」というのは、ボラティリティの低い銘柄を中心としたポートフォリオに投資する戦略をいいます。

当然のことながら株式投資戦略の中では相対的にリスクの低いものになりますので、株式投資の初心者にも採用のし易い投資方法です。

それだけではなく、「低ボラティリティ戦略」にはもう一つの魅力があるのです。

■低ボラティリティ株のパラドックス

それなりのリスクを取らずに高いリターンは望めないというのが「投資の鉄則」です。

ところが、この原則が当てはまらず、数十年にわたり経済学者等を悩ませているのが、低ボラティリティ株のパラドックスなのです。

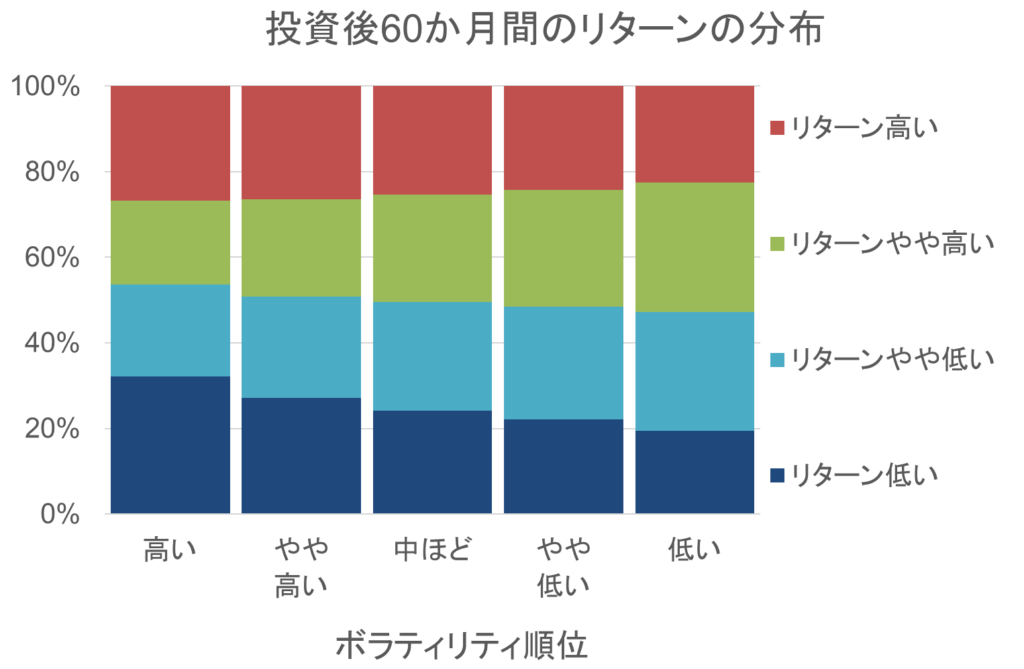

下のグラフを見てください。

このグラフは、多数の株式を、ある時点で計測されたボラティリティの大きさの順に「高い」から「低い」までの5つのグループに、またその時点から先の60か月間のパフォーマンスで「リターン高い」から「リターン低い」までの4つのグループに区分して、各区分に属する銘柄数を集計し、100分比で示したものです。

株式投資体験アプリ「賢者のポートフォリオ」で分析対象とした1,300件以上の国内上場株式について、過去300か月以上の毎月末時点で計測した30万件以上の有効サンプルが元データとなっています。

ちなみにボラティリティの計測には、各月末時点における過去60か月間の月次リターンの標準偏差を使っています。

さて、このグラフからは、以下のようなことが読み取れます。

(その1)

「リターン高い」は、ボラティリティ順位が高い、すなわち高ボラティリティの区分で相対的に多く、低ボラティリティの区分で少なくなっている

(その2)

しかし「リターン低い」も、ボラティリティ順位が高い、すなわち高ボラティリティの区分で相対的に多く、低ボラティリティの区分で少なくなっている

(その3)

「リターン高い」と「リターンやや高い」を合わせた場合には、低ボラティリティの区分にリターンが優位な銘柄数が多い

(その1)以外は、低ボラティリティの株式のパフォーマンスが相対的に優位な結果であり、ローリスク・ローリターン、ハイリスク・ハイリターンの原則と相容れません。

このような低ボラティリティ株のパフォーマンスが相対的に優れる現象は世界的に見られ、否定することの難しい事実となっています。

■低ボラティリティ株への投資

先に述べたように、「低ボラティリティ戦略」を採用している投資信託商品はわが国にもあります。

金融機関のサイトで検索してみれば、ETF(上場投資信託)を含めていくつか見つかるはずです。

投資信託ではなく、個別の低ボラティリティ株に投資する場合はどうでしょうか?

非常に残念ながら、個別銘柄のボラティリティはネット上でも入手が難しいデータです。

同一の業種内でも銘柄によってボラティリティの値は様々に異なりますが、食品、小売、医薬品、電力・ガスなどの業種には低ボラティリティ株が多いという傾向がありますので、まずはそこから検討を始めたらいかがでしょうか?

言うまでもないことですが、実際の投資に際してはご自身の判断に従って行うようお願いいたします。

■ボラティリティを指標とした株式投資の模擬体験

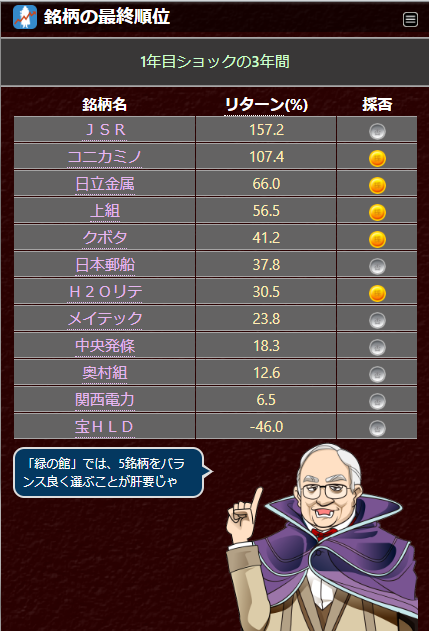

株式投資体験アプリ「賢者のポートフォリオ」では、個別銘柄のボラティリティなど12の投資指標を使った株式の模擬投資体験ができます。

■初心者には模擬投資での練習がお勧め

初心者がいきなり大きな資金を株式投資に投じるのは危険です。

少額からを始めるのが良いのですが、それだと投資できる銘柄数も限られますし、1年分の経験は1年続けた後でなければ得られません。

そこでお勧めしたいのが、株式投資の模擬体験のアプリです。

リアルな市場環境下で、ポートフォリオを手作りし、その結果を確認する。

模擬投資としてこれを繰り返すことで、現実の株式投資に十分に通用するスキルが身に付きます。

(2020年5月26日 才出やすか)